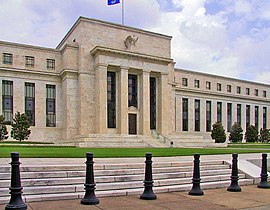

Федеральна резервна система

Федеральна резервна система (ФРС) (англ. Federal Reserve System (FRS) або просто the Fed) — незалежне федеральне агентство для виконання функцій центрального банку і здійснення централізованого контролю над комерційною банківською системою Сполучених Штатів Америки.

| Федеральна резервна система англ. Federal Reserve System | |

|---|---|

| |

| |

| Штаб-квартира | Вашингтон, |

| Дата заснування | 1913 (112 років) |

| Президент (голова) | Джером Павелл |

| Країна | |

| Вебсайт | www.federalreserve.gov |

| Валюта | Долар США |

| | |

Створена у 1913 р. Актом про Федеральний резерв (англ. Federal Reserve Act), ФРС є структурою, що поєднує державні та приватні компоненти, в яку входять: призначувана Президентом США Рада керівників ФРС, Федеральний комітет з відкритого ринку (англ. Federal Open Market Committee), дванадцять регіональних Федеральних резервних банків — фіскальних агентів Казначейства США, численні приватні банки (отримують невідчужувані акції Федеральних резервних банків фіксованої прибутковості в обмін на резервний капітал), і різноманітні консультаційні ради. З погляду управління, ФРС є незалежним органом США. Але саме як національний центральний банк, ФРС має повноваження від Конгресу США. Незалежність у роботі забезпечується тим, що рішення ФРС щодо кредитно-грошової політики, не схвалюються президентом або кимось-ще з виконавчої або законодавчої влади США, ФРС не отримує фінансування від Конгресу, термінів повноважень членів Ради керівників ФРС охоплює декілька термінів президентських повноважень і членів Конгресу. В той самий час ФРС підконтрольна Конгресу, який аналізує діяльність ФРС і може змінити обов'язки ФРС законодавчим регулюванням.

З лютого 2018 р. посаду голови Ради керівників ФРС обіймає Джером Павелл.

Історія ФРС

ред.Передісторія

ред.Першим закладом, який виконує функції центрального банку США був Перший банк Сполучених Штатів, створений Александером Гамілтоном у 1791 р. Його повноваження не були продовжені у 1811 р. У 1816 р. був утворений Другий Банк Сполучених Штатів, його повноваження не були продовжені у 1836 після того, як він став об'єктом критики з боку президента Ендрю Джексона.

З 1837 по 1862 рр., в Еру вільних банків, центрального банку формально не існувало. З 1862 до 1913 рр. у США за відповідним законом діяла система національних банків. Серія банківських панік — у 1873, 1893 і 1907-м роках створила серйозний попит на створення централізованої банківської системи.

Хронологія центральних банків США:

- 1791—1811: Перший банк Сполучених Штатів

- 1811—1816: Центральний банк відсутній

- 1816—1834: Другий банк Сполучених Штатів

- 1837—1862: Ера вільних банків

- 1863—1913: Національні банки

- 1913 — понині: Федеральна резервна система.

Створення третього центрального банку, 1907—1913

ред.Протягом останньої чверті XIX століття і початку XX століття економіка США пройшла через низку фінансових панік. Головним імпульсом до створення третього центрального банку стала криза 1907 р. Багато економістів і прихильники Федеральної Резервної Системи стверджували, що попередні системи мали два основні недоліки: нееластична валюта та нестача ліквідності.[1] У 1908 році Конгрес США ухвалив акт Олдріча-Вріланда, за яким створювалася Національна монетарна комісія з метою досліджувати можливі варіанти грошової і банківської реформи.[2] Пропозиції комісії декілька разів відкидалися Конгресом. Варіант, створений під час таємної зустрічі на острові Джекіл сенатора Олдріча з представниками найбільших фінансових та промислових груп країни, пізніше став основою Акту про Федеральний резерв.[3][4]

Акт про Федеральний резерв

ред.Нельсон Олдріч, лідер республіканців сенату, заснував дві комісії: одну для глибокого вивчення американської грошової системи, іншу (яку очолював сам Олдріч) — для вивчення та підготовки звітів про європейські банківські системи.

Приїхавши до Європи з негативним ставленням до центральних банків, Олдріч змінив свою думку, вивчивши німецьку банківську систему, і дійшов висновку про її переваги перед системою випуску державних облігацій, яку Олдріч раніше вважав кращою.

На початку листопада 1910 Олдріч зустрівся з п'ятьма відомими представниками банківської спільноти Нью-Йорка для створення білля про центральний банк. Пол Варбург, давній адвокат створення центрального банку в США, пізніше писав, що Олдріч був «збентежений тим, що він дізнався за кордоном, і зіштовхнувся зі складною задачею написання технічно складного білля перебуваючи під щоденним тиском своїх парламентських обов'язків».[5]Через десять днів обговорення білль, пізніше названий «планом Олдріча», був узгоджений.

Олдріч виступав за повністю приватний центральний банк з мінімальним втручанням держави, але пішов на поступку в тому, що держава повинна бути представлена в Раді директорів.[6] Більшість республіканців схвалювали план Олдріча, але їх підтримки було недостатньо для проходження закону в Конгресі. Прогресивні Демократи воліли мати резервну систему, яка перебуває у власності й під управлінням держави, непідконтрольну фінансовій системі Уолл-стріт. Консервативні Демократи захищали ідею приватної, але децентралізованої резервної системи, яка через децентралізацію виводилася би з-під контролю Уолл-стріт. Акт про Федеральний резерв, ухвалений Конгресом 23 грудня 1913 року[7][8], відбивав думку переважно представників Демократичної партії США; більшість республіканців виступало проти його прийняття.

Зміни статусу в 1927—1929 роках

ред.Хоча номінально власниками регіональних банків Федерального резерву були приватні банкіри, проте вони спонсорувалися, контролювалися і підтримувалися урядом. Кредит, наданий цими банками, практично (насправді незаконно) підтримувався правом федерального уряду оподаткування. Технічно США залишалися у золотому стандарті; приватні особи могли мати золото, воно, як і раніше, використовувалося як банківський резерв. Але починаючи із 1913 року, крім золота, кредити, видані банками Феда («паперові резерви»), теж могли бути законним засобом виплати вкладникам[9].

Влітку 1927 року, щоб полегшити ситуацію з кредитом і здешевити вартість грошей, ФРС встановила політику покупок на відкритому ринку, а потім знизила облікову ставку для резервних банків. Офіційними причинами зміни кредитної політики було те, що це допоможе стабілізувати міжнародний обмін і стимулювати експорт золота[10].

Крім того, Закон Макфаддена[en] від 1927 року перереєстрував Федеральну резервну систему на необмежений термін, лібералізував роботу філій для національних банків та посилив конкуренцію між банками-членами та банками, які не є членами.

Втім, внаслідок створення великої кількості паперових резервів, сподіваючись запобігти можливому дефіциту банківських резервів, економіка США похитнулася. Ще більшою катастрофою стала спроба ФРС допомогти Великій Британії, чиє золото витікало до США, тому що Банк Англії відмовився допустити зростання відсоткових ставок, коли цього вимагали ринкові сили (це було політично неприпустимо). Влада міркувала тоді так: якщо ФРС увіллє надмірні паперові резерви в американські банки, відсоткові ставки в США впадуть до рівня, відповідного зі ставками Великої Британії, а це допоможе зупинити втрати золота Британією і уникнути політичного конфузу, пов'язаного з вимушеним підвищенням ставок[11].

6 лютого 1929 р. Монтегю Норман[en] із Банку Англії, приїхав до Вашингтона і провів нараду з міністром фінансів США Ендрю Меллоном. Відразу після цього таємничого візиту рада гувернерів ФРС різко змінила свою політику і запровадила високу облікову ставку.

Критики Нормана відзначають, що його ортодоксальна віра в золотий стандарт, відновлення довоєнної валютної системи, що діяла у вікторіанську епоху, послужила Великій Британії погану службу. У 1925 році він зізнався: «Я звинувачуюсь у тому, що повернувся до золотого стандарту. Це була, ймовірно, помилка… Тільки Бог може сказати, чи це було [повернення до курсу $4,86 за фунт стерлінг], чи не було правильним числом»[12]. У той же час криза не була його одноосібною помилкою, вона була колективним прорахунком впливових економістів і банкірів того часу, включаючи прихильників Нормана — Артура Пігу з Кембриджського університету, Едвіна Кеннана[en] з Лондонської школи економіки, канцлера Казначейства Джона Бредбері[en], екс-керуючого Банком Англії Уолтера Канліффа[en] та інших.

Події Феда увінчалися успіхом; втрати золота припинилися, але така поміч ледь не зруйнувала світову економіку, тому що надлишок кредиту, який ФРС влила в економіку, пішов на фондовий ринок, викликавши спекулятивний бум, шо завершився крахом 1929 року.

Починаючи із 2002 року для емітентів застосовується закон Сарбейнса-Окслі[13].

Сучасна історія ФРС

ред.У липні 1979 р. Президент США Джиммі Картер призначив Пола Волкера головою ФРС. Волкер зумів приборкати гіперінфляцію, скоротивши її до 1 % шляхом скорочення грошової емісії та суворішання грошової політики. На посаді голови ФРС Пола Волкера у 1987 р. змінив Алан Грінспен який перебував на цій посаді аж до 2006 року. У лютому 2006 року посаду голови ФРС посів Бен Бернанке. З лютого 2014 р. цю посаду обіймала Джанет Єллен.

Юридичний статус ФРС

ред.Правовий статус ФРС визначений Актом про ФРС у вигляді особливої фінансової установи, що об'єднує риси як незалежної юридичної особи, так і публічного державного агентства. Незалежність емісійного центру від уряду пояснюється прагненням забезпечити баланс між платниками податків і урядом (що перебувають у стосунках «наймача» і «підрядника»), а також банківською системою, що історично склалася в США, і запобігти можливості використання грошової емісії в короткострокових інтересах уряду США (наприклад, для покриття дефіциту бюджету). У 1982 році суд центрального округу штату Каліфорнії виніс постанову у справі «Джон Люїс проти Сполучених Штатів», в якому визначив, що Федеральні резервні банки, що входять в структуру ФРС (див. нижче), не є установами, до яких можуть бути пред'явлені позови приватних осіб згідно із законом про позови до державних організацій і службовців (Federal Tort Claims Act). Ця постанова суду належить до практики вживання закону Federal Tort Claims Act до Федеральних резервних банків і не виносить жодного визначення щодо статусу ФРС у цілому.

Функції ФРС

ред.Поточні функції ФРС:

- Виконання обов'язків центрального банку США

- Підтримання балансу між інтересами комерційних банків й загальнонаціональним інтересами

- Забезпечення нагляду та регулювання банківських установ

- Забезпечення кредитами

- Управління грошовою емісією (з нерідко суперечливими цілями: мінімізація безробіття, підтримання стабільності цін, забезпечення помірних відсоткових ставок)

- Забезпечення стабільності фінансової системи, контроль за системними ризиками на фінансових ринках

- Надання фінансових послуг депозитарію, у тому числі уряду Сполучених Штатів Америки і офіційним міжнародним установам

- Участь у функціонуванні системи міжнародних та внутрішніх платежів

- Усунення проблем з ліквідністю на місцевому рівні

- Зміцнення ролі США у світовій економіці

Банки-члени регіонального Федерального Резерву

ред.Будь-який комерційний банк, який відповідає стандартним вимогам ФРС, може стати членом (акціонером) місцевого регіонального відділення. На 2008 р. до структури ФРС входило 38 % усіх банків та кредитних спілок на території США (близько 5,6 тисяч юридичних осіб).

Повні списки банків-акціонерів ФРС опубліковані на сайтах відповідних регіональних відділень ФРС (приклад: [1][недоступне посилання з липня 2019]).

Звіт про споживче кредитування

ред.Статистичний звіт про споживче кредитування Федеральної резервної системи (англ. G.19 Consumer Credit report) — звіт, дані якого відражають зміну рівня кредитування населення на придбання споживчих товарів або послуг. Звіт публікується щомісяця (у п'ятий робочий день місяця о 15:00 за Східним часом) і містить дані за два попередні місяці. Не має помітного впливу на динаміку біржових торгів.

Доходи Федеральної Резервної Системи

ред.- 2007 — вдалося заробити 34,6 мільярда доларів.

- 2009 — отримала прибуток у розмірі 45 мільярдів доларів.

- У 2015 році банки Федеральної Резервної системи отримали прибуток у 100,2 мільярда доларів, з яких 2,5 млрд дол. розподілили в якості дивідендів банкам-учасникам, а 97,7 млрд дол. перерахували до міністерства фінансів.[14]

Діяльність ФРС під час економічної кризи

ред.У випадку початку економічної кризи, ФРС починає запроваджувати антикризові заходи спрямовані на підтримку економіки США. Зазвичай ці заходи передбачають викуп казначейських облігацій, та іпотечних цінних паперів.

Так після початку пандемії COVID-19, ФРС запровадила антикризові заходи. Завдяки їм, з березня 2020 року загальна вартість паперів у розпорядженні ФРС зросла більш ніж удвічі — приблизно до 8 трильйонів доларів.[15]

З червня 2020 року, ФРС викупало казначейські облігації та іпотечні цінні папери на 120 мільярдів доларів щомісячно. З яких 80 мільярдів доларів на викуп державних облігацій, 40 мільярдів доларів на викуп іпотечних цінних паперів.[16]

У листопаді 2021 року, ФРС офіційно заявила, що регулятор готовий коригувати темпи згортання антикризової програми за потребою. Однак нині передбачаються такі темпи скорочення обсягу викупу казначейських облігацій та іпотечних паперів:[15]

У листопаді 2021 року — зі 120 до 105 мільярдів доларів;у грудні 2021 року передбачається прискорення темпів скорочення програми до 90 мільярдів доларів.[15]

Організаційна структура

ред.Кожен регіон має цифрове і літерне позначення в алфавітному порядку згідно зі списком:

Посилання

ред.- Система Федерального резерву // Універсальний словник-енциклопедія. — 4-те вид. — К. : Тека, 2006.

- ↑ Flaherty, Edward (16 червня 1997). A Brief History of Central Banking in the United States. Netherlands: University of Groningen. Архів оригіналу за липень 28, 2012. Процитовано вересень 25, 2018. [Архівовано 2012-07-28 у Wayback Machine.]

- ↑ Whithouse, Michael (May 1989). Paul Warburg's Crusade to Establish a Central Bank in the United States. The Federal Reserve Bank of Minneapolis. Архів оригіналу за 16 травня 2008. Процитовано 29 серпня 2011. [Архівовано 2008-05-16 у Wayback Machine.]

- ↑ For years members of the Jekyll Island Club would recount the story of the secret meeting and by the 1930s the narrative was considered a club tradition. Jekyllislandhistory.com. Архів оригіналу за 11 червня 2012. Процитовано 30 квітня 2012.

- ↑ Papers of Frank A.Vanderlip "I wish I could sit down with you and half a dozen others in the sort of conference that created the Federal Reserve Act" (PDF). Процитовано 30 квітня 2012.

- ↑ Paul Warburg's Crusade to Establish a Central Bank in the United States. The Federal Reserve Bank of Minneapolis.

- ↑ America's Unknown Enemy: Beyond Conspiracy (PDF). American Institute of Economic Research. Архів оригіналу (PDF) за 12 квітня 2019. Процитовано 25 вересня 2018. [Архівовано 2019-04-12 у Wayback Machine.]

- ↑ Congressional Record – House. Scribd.com. 22 грудня 1913. с. 1465. Процитовано 29 серпня 2011.

- ↑ Congressional Record – Senate. Scribd.com. 23 грудня 1913. с. 1468. Процитовано 29 серпня 2011.

- ↑ Алан Гринспен, 1966 год. "Золото и экономическая свобода" / Финансовая академия / Blogberg.ru. web.archive.org. 12 вересня 2011. Архів оригіналу за 12 вересня 2011. Процитовано 11 квітня 2022.

- ↑ Секреты Федеральной резервной системы. web.archive.org. 25 квітня 2017. Архів оригіналу за 25 квітня 2017. Процитовано 11 квітня 2022.

- ↑ США :: статьи. web.archive.org. 2 травня 2018. Архів оригіналу за 2 травня 2018. Процитовано 11 квітня 2022.

- ↑ Moggridge D. British Monetary Policy 1924—1931: The Norman Conquest of $4.86. — Cambridge: Cambridge University Press, 1972. — С. 14.

- ↑ http://www.mirkin.ru/_docs/book034.pdf

- ↑ Press Release – Federal Reserve Board announces Reserve Bank income and expense data and transfers to the Treasury for 2015. Board of Governors of the Federal Reserve System. 11 січня 2016. Процитовано 12 березня 2016.

- ↑ а б в У США згортають антикризові заходи та масовий "друк" грошей. 24 Канал (укр.). Процитовано 4 листопада 2021.

- ↑ ФРС начнет сокращать объем программы выкупа активов задолго до повышения ставок. Interfax.ru (рос.). Процитовано 4 листопада 2021.